Bancos se beneficiam de estagnação dos fundos de pensão fechados

PACTU

Ação do Estado estimula políticas sistemáticas de esvaziamento do segmento das entidades fechadas de previdência complementar

Os otimistas enxergam sempre meio copo cheio, os pessimistas sempre meio vazio e sobra aos realistas a dura tarefa de ver os fatos como eles realmente são. E não poderia ser diferente com a lupa por onde se analisa o sistema fechado de previdência complementar brasileiro. O contraponto aqui é verificar se o sistema cresce, encolhe ou está estagnado. Porém, com a vantagem de contar com os números agregados dos órgãos oficiais, o que nos permite fugir da subjetividade.

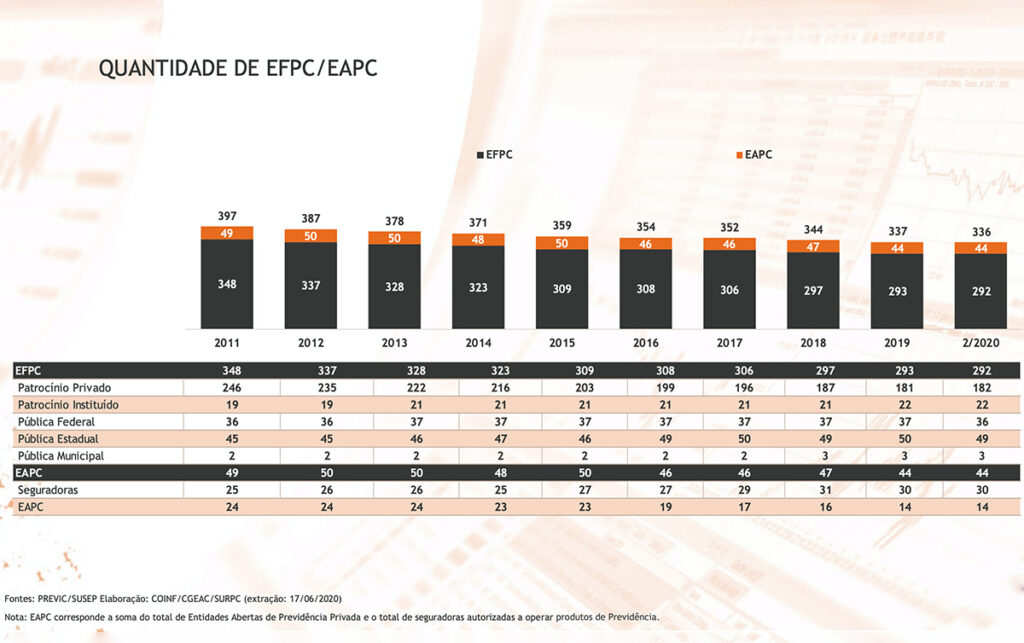

As estatísticas mais recentes revelam uma mudança importante na composição do mercado previdenciário, com redução do número geral de entidades patrocinadas e abertura de espaços para outras modalidades de coberturas nos últimos 10 anos. Adotamos como base da nossa compreensão o Relatório Gerencial de Previdência Complementar, 6º bimestre de 2020, que é a Publicação da Subsecretaria do Regime de Previdência Complementar (SURPC), vinculada ao Ministério da Economia. O número de Entidades Fechadas de Previdência Complementar (EFPC) foi reduzido em 62, saindo de 348 em 2011 para 286 em 2020.

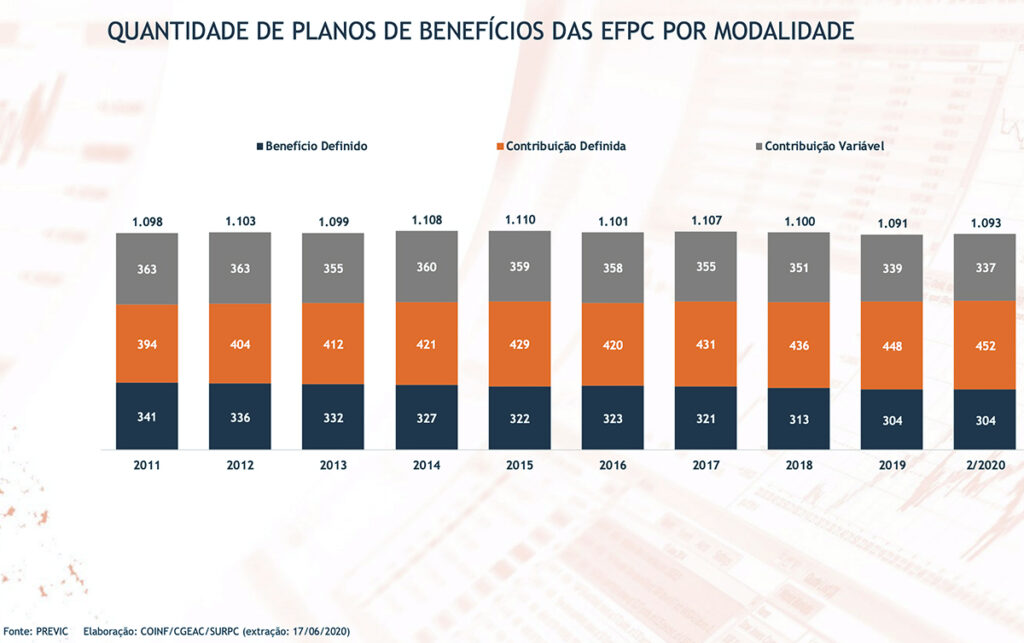

A quantidade de Planos de Benefícios por modalidade, considerando o espaço de tempo de 10 anos, permaneceu praticamente a mesma.

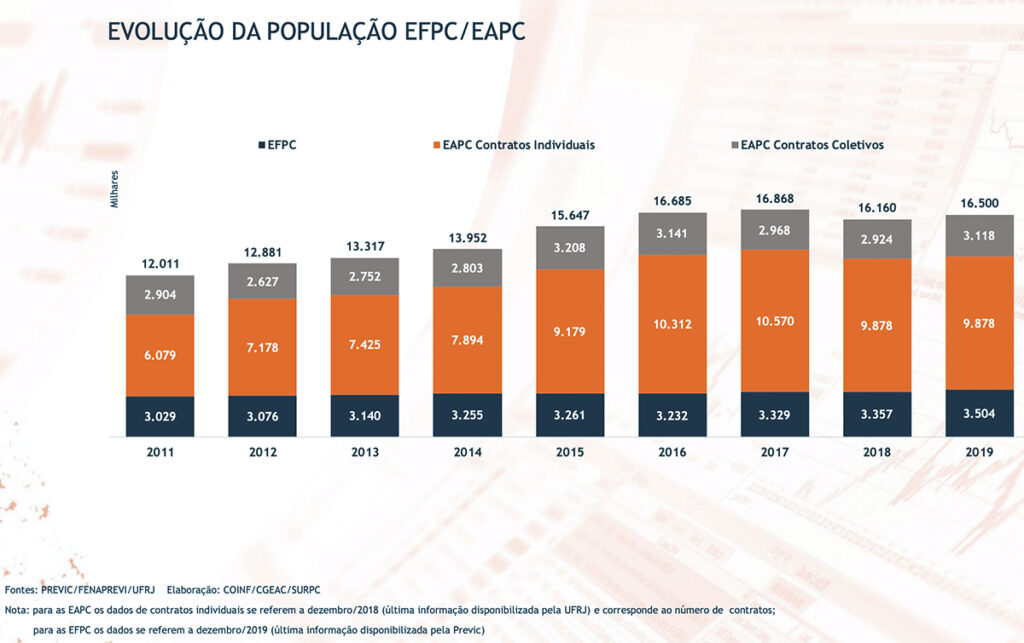

Pela evolução da população de Previdência Complementar pode se perceber um forte deslocamento dos participantes das Entidades Fechadas para as Abertas quando se considera a evolução do mercado de trabalho e, principalmente a inclusão dos servidores públicos ao sistema.

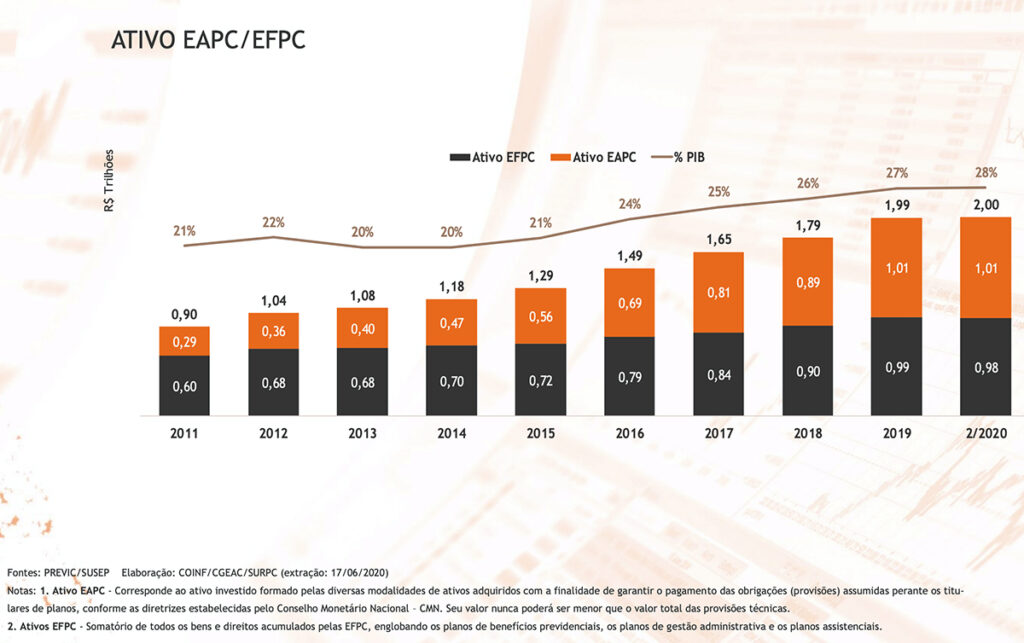

Os ativos das Entidades Fechadas de Previdência Complementar tiveram crescimento na década de 73,33%.

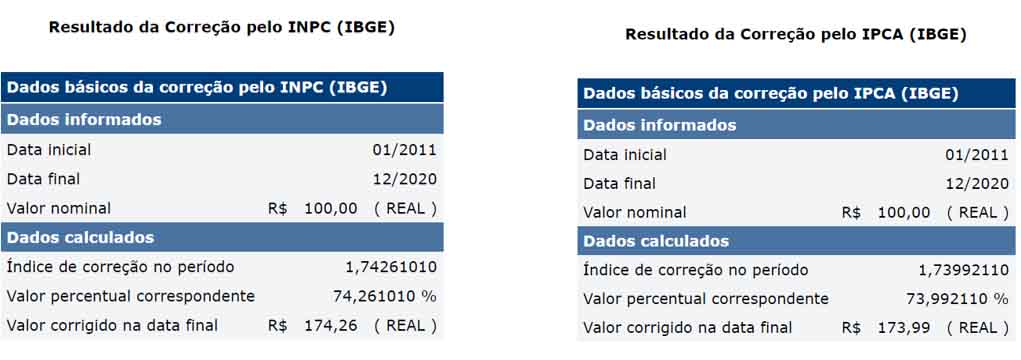

Embora se reconheça a magnitude dos recursos aportados nas EFPC, pode-se observar que o crescimento responde tão somente pela correção monetária do período de 2011 a 2020.

Estagnação do sistema

Comparativamente, os ativos das Entidades de Previdência Complementar Fechadas tiveram uma evolução na década de 73,33%. O Índice de Preço ao Consumidor Amplo (IPCA) do período correspondente foi de 73,99%. Ou seja, o cantado e decantado crescimento do Sistema nada mais foi do que a correção monetária do período, com ligeiro decréscimo.

Uma das conclusões possíveis de se chegar, à luz das informações dos órgãos do governo, é que a estagnação do sistema dos fundos de pensão fechados vem sendo construída ao longo do tempo por meio das políticas adotadas na década, com a clara intenção de favorecer a financeirização desse sistema.

A ação do Estado exercida pelo órgão regulador e fiscalizador estimula ações e políticas sistemáticas de esvaziamento do segmento das entidades fechadas de previdência complementar. Olhando para o futuro, é difícil perceber se haverá espaço para os fundos de pensão. A política deliberada de aproximação das regras e das características dos planos de benefícios aos oferecidos pelas entidades abertas (projeto de alteração das leis 108 e 109 do IMK/ME), a premiação das empresas que optam pela retirada de patrocínio (Resolução CNPC 11/2013) dentre outras medidas, advogam contrariamente ao crescimento das EFPC.

É preciso ressaltar que caminho escolhido para impor um caráter financista ao sistema já vem sendo pavimentado há algum tempo. Em 2008, quando o Conselho de Gestão da Previdência Complementar (CGPC) aprovou a Resolução nº 26, hoje Resolução CNPC nº 30, foi dado um passo importante na afetação da sua estrutura. Isto porque criou um precedente perigoso de conferir ao Conselho a prerrogativa de extrapolar a regulação do sistema e criar uma legislação marginal sempre que necessário para contemplar os interesses dos patrocinadores.

Solução viável

Contudo, nenhuma iniciativa supera a necessidade de um maior interesse político sobre o tema para fomentar o crescimento do sistema previdenciário brasileiro. É urgente a necessidade da inclusão desta matéria como pauta estratégica de Estado e não de governo, para a preservação da qualidade de vida dos trabalhadores e de importante aliado à acumulação de poupança de longo prazo. Os fundos de pensão precisam ser entendidos como solução viável como apoio ao desenvolvimento do país, como foram originalmente concebidos, e não o contrário.

O crescimento do Sistema não depende apenas do otimismo e de manifestações elogiosas, mas do consequente e necessário estabelecimento da segurança jurídica das relações previdenciárias privadas, observância à regulamentação do segmento, respeito aos Estatutos das Entidades e aos regulamentos dos planos e principalmente ao direito adquirido dos assistidos.

Seguir na política de equiparação dos Sistemas como estratégia de crescimento pode nos levar em breve ao difícil dilema de ter que responder a uma pergunta básica: se é para ser tudo igual, por que manter os dois sistemas? E nesse caso não é difícil imaginar qual sobreviverá.

Antônio Bráulio de Carvalho é presidente da Associação Nacional dos Participantes de Fundos de Pensão e de Beneficiários de Saúde Suplementar de Autogestão (Anapar)

Deixar comentário