Medidas ameaçam participação dos trabalhadores na gestão dos fundos de pensão

PACTU

Congresso, CNPC e Previc investem em propostas para diminuir a representatividade dos trabalhadores nos conselhos Deliberativo e Fiscal

A regulamentação dos fundos de pensão completou 40 anos no sábado (15), aniversário da Lei nº 6.435/77. Foi a primeira iniciativa de regramento do setor, que vigorou até 2001, quando foi revogada pelas leis complementares nº 108 e 109. Com a reforma da Previdência, o envelhecimento populacional e as novas condições trabalhistas aprovadas no Congresso Nacional, as questões previdenciárias nunca foram tão importantes, ao mesmo tempo em que a participação dos trabalhadores nos fundos de pensão nunca esteve tão ameaçada.

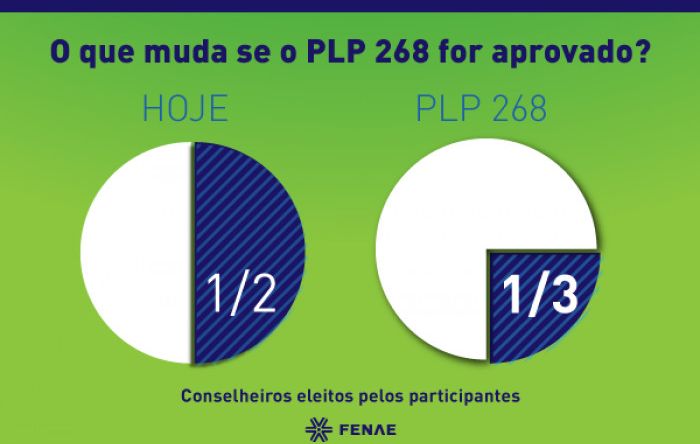

Tramita na Câmara dos Deputados, em regime de urgência, o PLP 268/2016, que reduz a representação dos trabalhadores nos conselhos das fundações de empresas públicas e pode ser votado no plenário a qualquer momento. Outras propostas semelhantes tramitam no Conselho Nacional de Previdência Complementar (CNPC) e na Superintendência Nacional de Previdência Complementar (Previc), em nítida ofensiva ao patrimônio dos participantes.

Redução da representatividade

O PLP 268 altera a Lei Complementar nº 108/2001 para “aprimorar a governança nos Conselhos Deliberativo e Fiscal”, as maiores instâncias decisórias dos fundos de pensão. Entre outros pontos, o projeto propõe limitar a representação de participantes a 1/3 das vagas, diferente da lei atual, que garante aos eleitos pelos trabalhadores 50% dos assentos.

“Defendemos o constante aprimoramento da governança nos fundos de pensão, mas reduzir a presença dos participantes na gestão é justamente o contrário, é nocivo para todos”, adverte Jair Pedro Ferreira, presidente da Federação Nacional das Associações de Pessoal da Caixa Econômica Federal (Fenae).

O projeto cria a figura do “conselheiro independente”, profissional de mercado a ser selecionado em processo definido por empresas especializadas, brecha que acabará sendo utilizada pelo mercado e governo para indicações.

Outro item previsto é a adoção do voto de Minerva, que consiste no poder conferido ao presidente – indicado pela patrocinadora – de apresentar voto extra em caso de empate. Segundo Fabiana Matheus, diretora de Saúde e Previdência da Fenae, o instrumento está longe de ser boa prática de gestão. “Presidência e diretorias que cuidam de investimentos são indicadas pela patrocinadora. Boa governança com voto de Minerva é contraditório”, diz.

Previc quer sabatinar dirigentes

No início de junho, a Previc publicou um conjunto de medidas que cria a categoria das Entidades Sistemicamente Importantes (ESI), na qual se enquadram as fundações maiores, que serão fiscalizadas com mais rigor.

A Instrução Normativa nº 6 define regras para habilitação de dirigentes das ESI e, entre outros pontos, prevê a exigência de Atestado de Habilitação para diretores e conselheiros. Como a superintendência é a certificadora, passará a exercer um crivo a mais sobre a escolha de dirigentes dos fundos de pensão.

Mas não para por aí. De acordo com a norma, os indicados aos cargos de Diretor de Investimentos e de Administrador Estatutário Tecnicamente Qualificado (AETQ) serão submetidos a entrevistas na Previc antes da emissão do Atestado de Habilitação. “A sabatina servirá para selecionar aqueles bem recomendados pelo governo, bons gestores ou não”, aponta Fabiana Matheus.

Gestão terceirizada é carta branca ao mercado

O CNPC discute a proposta de uma resolução apresentada pela Previc, que permitirá aos fundos de pensão transferir a gestão de planos de benefícios para outras fundações ou para entidades abertas, como bancos e seguradoras. A medida traz uma série de riscos para a previdência dos trabalhadores.

Um dos riscos é a perda de rentabilidade. Ainda que em um primeiro momento, como estratégia de entrada, essas empresas mantenham ou até reduzam as taxas de administração, a tendência é que no médio prazo o custeio dos planos de administração terceirizada suba e comprometa a rentabilidade para os participantes. Ao contrário das fundações, bancos e seguradoras têm fins lucrativos e buscarão remuneração pelo serviço, o que não sairá barato.

Por outro lado, se com paridade nos conselhos e a gestão internalizada nas fundações já é difícil para os trabalhadores acompanharem e participarem das decisões, com a gestão terceirizada, o controle dos participantes ficará ainda mais distante. “Quem pensa que sob a gestão de uma financeira poderá opinar sobre um investimento, exigir transparência, está enganado. Daremos carta branca para o mercado gerir nosso patrimônio”, adverte a diretora da Fenae.

Deixar comentário