Conferência Nacional debate sobre regulação do sistema financeiro

PACTU

Mudanças precisam levar em conta as consequências sobre a categoria e sobre a sociedade

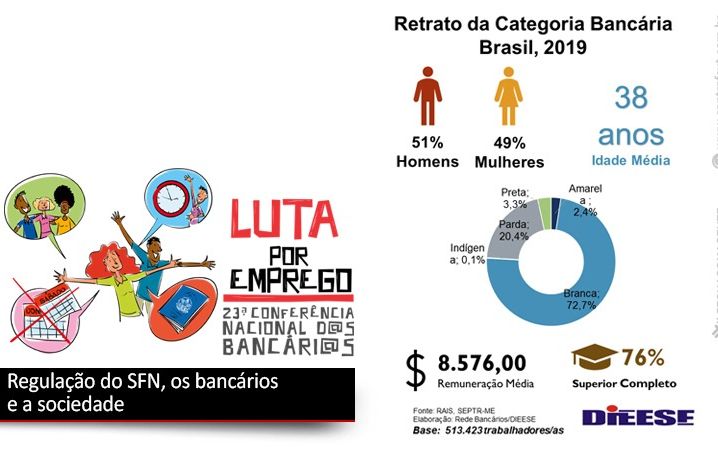

A segunda mesa de debates da 23ª Conferência Nacional dos Bancários, ocorrida na manhã deste sábado (3), foi subdividida em três momento. No primeiro deles, a economista Vivian Machado, do Departamento Intersindical de Estatística e Estudos Socioeconômicos (Dieese), levantou reflexões sobre a regulação e a evolução do sistema financeiro ao longo da história e as consequências desta regulação e movimento sobre a categoria e a sociedade.

Vivian observou que, antes da Constituição Federal de 1988, já havia a Lei nº 4.595/64, conhecida como “Lei da Reforma Bancária”, criadora do Conselho Monetário Nacional (CMN) e de outras instituições do Sistema Financeiro Nacional (SFN). Entretanto, foi o artigo 192 da Constituição que trouxe a propostas de regulamentação. “Apesar do artigo 192 da Constituição Federal de 1988 ter encomendado ao Congresso a regulamentação do sistema financeiro, quem vem fazendo isso tardiamente é o Banco Central, sempre com um certo atraso em relação as inovações que foram surgindo no sistema, principalmente agora com o marco regulatório dos pagamentos eletrônicos, com o processo da digitalização avançando e o surgimento das fintechs e outros segmentos do ramo financeiro”, observou.

Como consequência para a categoria, a economista ressaltou que, enquanto o ramo vem crescendo, esse processo vem reduzindo a categoria e reduzindo os pontos de atendimento. “Os bancos vem investindo cada vez mais em tecnologias para transformar o sistema todo em plataformas. Com a pandemia, esse processo foi muito acelerado. Agora, os bancos têm priorizado a contratação de trabalhadores de TI e fechado vagas para outros cargos tradicionais dos bancos”, observou ao informar que, entre 2006 e 2019, o número de trabalhadores em ocupações ligadas diretamente a Área de TI cresceu 48,1% no Brasil. Estes trabalhadores representam cerca de 4% de toda a categoria. Na cidade de São Paulo, onde está localizada a matriz de alguns bancos privados, estes trabalhadores representam 9,5% da categoria.

“Os bancos apontam que é da vontade dos clientes o uso de meios eletrônicos para realizar suas transações e, com essa justificativa, vem fechando agências, principalmente os bancos privados” disse. “Nos bancos públicos, vemos uma o aumento da participação de trabalhadores de TI e redução de caixas e escriturários”, apontou a economista do Dieese.

Uma das consequências da digitalização, com a consequente mudança de perfil do trabalho e do trabalhador e do fechamento de agências bancárias, é a redução do número de postos de trabalho. Desde 2013, o setor voltou a reduzir o número de postos de trabalho em um movimento contínuo. Entre 2013 e 2020 foram fechados mais de 82 mil postos.

Cooperativas e fintechs

Vivian também destacou o crescimento das cooperativas de crédito e das fintechs como um desafio. “O grande desafio é que esses trabalhadores têm condições de trabalho, remuneração e direitos totalmente diferentes. Outro desafio é a proteção desses trabalhadores”, observando que o crescimento das fintechs e das cooperativas de crédito é proporcional à queda da sindicalização no ramo financeiro.

E, para Vivian, o mais preocupante é “uberização” que vem ocorrendo nas fintechs, que ligam ex-bancários aos bancos. “Eles precisam abrir empresas para trabalhar como PJs. É um processo de grande precarização com o nome bonito de ‘personal bankers’”, concluiu.

Veja a íntegra dos slides utilizados na apresentação.

Deixar comentário